Продукт или фича должны приносить пользу бизнесу. А чтобы понять, будут ли они востребованы, необходимо понимать, на каком рынке вы планируете работать, что он из себя представляет, кто на нем присутствует, для кого вы делаете продукт, какие особенности у этих людей, и определить, за счет чего вы сможете конкурировать с текущими игроками.

В этом модуле вы узнаете, какие типы конкурентов существуют, где искать информацию о них, как анализировать объем рынка с методикой TAM, SAM, SOM и следить за трендами индустрии.

Оценивая рынок, мы снижаем риск того, что наш продукт или услугу никто не купит. Какие риски мы отсекаем:

- Целевая аудитория не существует или она слишком мала.

- Целевая аудитория существует, но мы пытаемся дотянуться до нее не через те маркетинговые каналы.

- Мы дотянемся до целевой аудитории, но платить за наш продукт она не захочет, потому что он либо вообще не нужен людям, либо не нужен по такой цене.

- Целевая аудитория готова платить за продукт, но не нам.

Оценивать рынок необходимо не в тот момент, когда у команды уже закончились деньги, а продукт так никто и не оценил, а когда только-только появилась идея бизнеса. Вот примеры продуктов, которые не очень хорошо оценили рынок:

Поэтому как только у вас появилась идея для стартапа, продукта, бизнеса или руководитель принес новый проект, необходимо остановиться и оценить рынок.

Если ваш руководитель говорит, что оценка рынка не нужна, а делать продукт необходимо прямо сейчас, попробуйте использовать приведенный выше список рисков и обсудить их с ним. Например: «Я тоже очень вдохновлена, это крутая идея, но что, если мы все сделаем, а желающих купить продукт не будет?» В худшем случае руководитель скажет, что это не проблема и таким образом возьмет риск на себя. Это освобождает.

Если же ваш продукт уже существует и продается, а рынок когда-то уже был оценен тем или иным методом, то знайте — недостаточно оценить рынок один раз. Лучше проводить оценку рынка хотя бы раз в год. Время идет, а обстоятельства, проблемы и люди меняются.

Итак, как понять, будет ли продукт востребован рынком:

- Есть ли на рынке достаточное количество покупателей, чтобы мы могли расти 2X или 10X YoY (год к году)? Есть ли те, кому его можно продавать?

- Какие продукты и у кого сейчас покупают?

- Почему покупают у них?

- Какими должны быть наш продукт и наше предложение, чтобы завоевать их внимание?

«Я делаю продукт. Зачем мне вообще знать про рынок и конкурентов? Ведь вот в Y combinator говорят, что мне нужно смотреть только на пользователей, а ведь анализируя рынок и конкурентов, я только трачу время!»

Но менеджеры продуктов живут и работают в таком быстро меняющемся мире, что пока вы разговариваете с пользователями, на рынке могут произойти важные события:

- смена технологий,

- изменение предпочтений пользователей,

- изменение распределения сил на рынке (появление новых лидеров, потеря позиций),

- изменение правил игры: новые игроки, новые продукты, новые бизнес-модели,

- внешние вмешательства в рынки (GDPR, изменение законодательства и т.п.).

Какой бы продукт вы ни делали, почти всегда будут компании, которые предлагают такие же или похожие услуги той же аудитории на том же рынке (географически). Анализ рынка покажет, с кем вы конкурируете (и здесь могут быть неожиданности), какие здесь приняты правила и условия.

Часто задают вопрос: А если у меня нет конкурентов?

- Вариант 1. Вы просто не знаете своих конкурентов.

- Вариант 2. У вашего продукта есть товары-заменители и конкурировать вы будете с ними.

- Вариант 3. Ваш продукт настолько инновационный, что у него действительно нет конкурентов. В этом случае, скорее всего, нет и рынка. То есть нет спроса и альтернативных предложений.

Описываем рынок

Итак, что же мы будем понимать под рынком? Для наших целей (анализа перед выпуском нового продукта) рынок можно описать как совокупность конкурентов, которые борются за внимание целевой аудитории на определенной географической локации.

«Мой рынок — это те ____ , кто _________ (решает такую-то задачу), кто живет / работает _______ (гео). Я борюсь за внимание и кошелек этой аудитории с ______ (конкуренты по разным сегментам)».

Определите, что такое ваш рынок:

- Кто целевая аудитория. Здесь стоит вернуться к предыдущему модулю и вспомнить, как вы описывали свою ЦА по JTBD.

- В какую геолокацию вы целитесь. Это может быть страна, регион, город, район, и даже улица или дом.

- С кем конкурируете. Конкуренция может быть как прямая (по продукту), так и косвенная (по группе задач, которую решаете вы и ваш конкурент). Например, Макдоналдс и KFC — прямые конкуренты. В обоих можно перекусить, а McDonalds и кинотеатры — конкуренты косвенные, но только для той части аудитории, которая хочет весело провести время с друзьями.

Прямые конкуренты. Делают продукт как у вас, вы подсматриваете друг у друга фичи и месседжи. Ваши сейлзы используют сравнения с их продуктами. Например, Делимобиль и Яндекс.Драйв, SEMrush и Ahrefs.

Косвенные конкуренты. Это классика JTBD — другие продукты, позволяющие решать ту же самую проблему. Иногда бесплатные. Например, услуги гида-переводчика и англоязычный путеводитель. Делимобиль и общественный транспорт, личный автомобиль, такси. DepositPhotos и поиск по картинкам в Яндексе или Гугле. Приложения для тайм-менеджмента и производители бумажных блокнотов для тех же целей.

Инновационные, потенциальные конкуренты, которые могут выйти на рынок с новой технологией или бизнес-моделью (например, Делимобиль и беспилотное такси).

Как найти своих конкурентов

Для начала попробуйте выгрузить все что возможно из головы, затем воспользуйтесь чек-листом «Где найти конкурентов» — и найдите конкурентов, которых вы упустили. Задача этого этапа — получить внушительный список компаний для дальнейшей сегментации.

Чек-лист: где найти конкурентов

- Поисковый спрос. Keyword Planner от Google Ads, Яндекс.Вордстат, Google Trends. Смотрим, что ищут люди по вашим ключевым словам, сколько таких запросов, чьи сайты выдаются по этим запросам (здесь можно дополнительно наложить геофильтр). Постарайтесь использовать разные синонимы и формулировки. Еще полезно обратить внимание на подсказки в блоке «Также ищут» — в нем могут быть неожиданные инсайты.

- Более продвинутые, но иногда платные инструменты – Ahrefs, SEMrush и другие системы для SEO-оптимизации.

- Обзоры аналитиков. Gartner Magic Quadrant (устоявшиеся лидеры рынка), Gartner Cool Vendors (новые, быстро развивающиеся игроки рынка), Forrester New Wave. Они будут особенно полезны, если вы собираетесь выходить на зарубежные рынки. В них, как правило, попадают топовые компании.

- Software review-сайты. Capterra, G2Crowd, AlternativeTo, TrustRadius, Software Advice. Это каталоги с отзывами на различные программные продукты. Поиском по категориям можно получить объемный список конкурентов.

- Crunchbase. Самый полный список технологических компаний и стартапов. Внутри есть информация о привлеченных инвестициях, количестве сотрудников, объеме трафика и много другой полезной инфо, агрегированной с других площадок. Есть сортировка и выгрузка по отраслям.

TAM, SAM, SOM

С оценкой объема рынка не все так просто, как может показаться на первый взгляд. В первую очередь необходимо получить информацию о том, сколько людей подходят под наши критерии. Для этого надо оформить свою идею и записать эти критерии. Можете воспользоваться вот такой анкетой:

- Какую проблему хочется решать?

- Как хотим решать?

- Что знаем о рынке?

- Для кого хочется решать проблему?

- Где этот человек будет искать информацию?

Типичный кейс:

Мы делаем приложение для тех, у кого есть котики. По данным Statista, всего в России 59% населения имеют дома кота. Население РФ составляет 146 миллионов человек, поэтому простые арифметические вычисления показывают, что наш потенциальный рынок — 89,14 миллионов человек. А если мы сделаем приложение на английском, то захватим еще и США. В США 329 млн жителей, из них 43% держат котов. Итого, рынок котовладельцев в США — 141,5 миллионов человек. Ура! Рынок, очевидно, есть!

Но не все так очевидно. При оценке рынка выделяют ТАМ, SAM, SOM.

- ТАМ (Total Addressable Market) — сколько людей испытывает потребность в аналогичном продукте, чтобы закрыть свои боли. Они не обязательно будут покупать такие продукты — возможно, у них просто нет на это денег. Но потенциальная потребность существует. TAM помогает оценить общую перспективность и масштаб рынка. Как посчитать: удобно найти отраслевые отчеты. Например, если вы делаете сервис для ИП и юридических лиц, пригодится статистика с сайта Федеральной службы информации.

- SAM (Serviceable Addressable Market) — это часть TAM, которая на самом деле готова покупать продукты из вашей категории. Здесь важно примерно выделить ту часть аудитории, которая готова покупать аналогичный вашему продукт за аналогичную цену. Если продолжить пример с юрлицами — стоит зарыться в отчет посильнее и узнать, кто нужен именно вам: например, если вы распространяете свой продукт только в конкретном регионе и он полезен компаниям со штатом от 30 человек — смотрите данные в том же отчете и получите SAM.

- SOM (Serviceable & Obtainable Market) — это тот сегмент рынка, который может занять ваш продукт. Надежнее всего — исходить из исторических данных: какие объемы продаж у вас уже были в предыдущем периоде. Но если продукт новый или его пока не существует, исходите из возможностей производства, размера и пропускной способности отдела продаж, возможности тратиться на рекламу и из примерных показателей по стоимости привлечения клиентов с нее. Проще всего запустить тестовую кампанию и направить трафик с нее на лендинг — так вы сможете оценить примерную стоимость привлечения, не выпуская продукт. Оценить конверсии с рекламы помогут и рыночные бенчмарки — статьи с отчетами по разным рынкам выпускаются довольно часто. шаблон для поиска: «Conversion Benchmark + отрасль».

Вы можете довольно легко оценить общий рынок аналогичных товаров (TAM). Что, собственно говоря, мы и сделали в примере выше.

Однако величина рынка, который доступен вам (SAM) будет сильно меньше — в силу специфики вашего продукта:

- Ограничение географии.

- Ограничение монетизации (сколько людей из ЦА всего рынка могут заплатить требуемую сумму).

- Ограничение дистрибуции (например, сколько людей из ЦА всего рынка пользуются мобильными приложениями).

- Ограничение технологии (например, наличие iPhone).

SOM — доля рынка, которую вы сможете занять, будет еще меньше:

- Есть конкуренты.

- Есть жизненный цикл сделки, срок пользования и частота покупок.

- Есть объективная реальность (насколько ваш продукт будет интересен и насколько активно и умело вы будете его продвигать).

Как посчитать рынок

Для расчета рынка можно пойти двумя путями.

- Через целевую аудиторию (снизу вверх).

- Рынок можно оценить по объему целевой аудитории — количеству потенциальных клиентов, их расходам на JTBD, особенностям поведения (как они покупают, как платят, как используют, как возвращаются в продукт и т.п.). Информацию о количестве и покупках можно взять из официальной статистики, аналитических отчетов и обзоров. Информацию по поведению и конверсиям — из бенчмаркинга по отрасли.

- Через конкурентов (сверху вниз).

- При таком подходе для оценки объема рынка сначала оценивается текущий объем продаж, количество клиентов, количество зарегистрированных пользователей конкурентов.

- Если по всему рынку нет информации, можно взять данные только о крупных игроках — они составляют 80−90% рынка. У публичных компаний такие сведения можно найти в открытой отчетности — обычно она выложена на сайте в разделе «Раскрытие информации». Также стоит поискать информацию в СМИ — крупные деловые издания периодически выпускают подобные обзоры.

- Количество зарегистрированных пользователей является «пузомеркой», поводом для гордости, и SaaS-компании часто публикуют эту информацию у себя на сайтах. Но будьте внимательны, количество зарегистрированных пользователей в SaaS с бесплатными триалами не равно количеству платящих пользователей. Однако зная примерную конверсию из регистрации в платящего пользователя в вашей отрасли, можно приблизительно посчитать, сколько у компании платящих пользователей. А если вы представляете (или предполагаете) средний срок жизни платящего пользователя и примерный средний чек, то сможете понять и объем продаж компании.

Анализ трендов

Эти методы позволяют оценить текущий спрос. Но рынок не стоит на месте, поэтому надо учитывать тренды развития. Стоит взглянуть на них с двух сторон — со стороны вашей целевой аудитории (что происходит в их отрасли, чем она живет) и со стороны вашей продуктовой категории (какие изменения происходят, как она развивается).

На что обращать внимание:

- Состояние отрасли в целом и тенденции развития (если вы планируете продавать компаниям).

- Тенденции изменения потребности покупателей и пользователей (если вы планируете продавать физлицам).

- Тренды рынка вашей категории продуктов.

Что еще учесть:

- На каком этапе жизненного цикла находится ваш рынок и отрасль: зарождение, молодость, зрелость, спад. От этого зависят ожидаемые темпы роста рынка.

- Как поделен рынок – один крупный игрок (плохо), много мелких – тоже нехорошо. Это влияет на долю, которую вы сумеете (или не сумеете) занять.

Этап жизненного цикла рынка или продукта

Для инновационных технологий Gartner регулярно выпускает отчеты Hype Cycle, где показывает, на какой стадии сейчас находится та или иная модная технология — ИИ, VR, blockchain, iOT и т.д.

Также для инновационных технологий рекомендую обратить внимание на так называемую «пропасть Мура». Если кратко, то для «прорывных» (disruptive) инноваций жизненный цикл не соответствует привычному — от инноваторов к ранним последователям, раннему большинству, позднему большинству и отстающим. На инновационных рынках всегда есть пропасть — момент, когда полностью меняется ваша целевая аудитория и ее требования.

В это время успешные модели работы с аудиторией резко перестают работать и необходимо полностью перестраивать модель коммуникации, УТП, каналы дистрибуции, ценообразование и т.п. Но это тема отдельной лекции или статьи. Если интересно обсудить, что делать в таких ситуациях, пишите мне в Slack, с удовольствием пообщаюсь. Сейчас я работаю на рынке разговорного ИИ, который как раз вписывается в эту картину, и глубоко погружена в эту тему на практике.

Где брать информацию

Отраслевые аналитические отчеты, обзоры, прогнозы (researches, reports, benchmarks, forecasts) «большой четверки» и других крупных консультационных агентств

- Deloitte

- BСG (Boston Consulting Group)

- Accenture

- KPMG

- Ernst&Young

- Forrester

- IDC

- Gartner

- Insider Intelligence | eMarketer.com — статистика, обзоры, аналитика, прогнозы. Много информации о технологиях

- Statista.com — статистика практически по любой теме.

- Builtwith.com, раздел «Web technologies usage trends» — тренды использования технологий.

Макроэкономика (население страны, региона, города, района, количество домохозяйств, количество и распределение компаний по размеру и по отраслям и т.п.)

- Официальная статистика стран, городов, муниципалитетов в России и за рубежом.

- Росстат — огромное количество информации, в т.ч. и в виде красивой и понятной инфографики.

- US Government Open Data — статистика США.

- Европейское статистическое агентство.

- Сайты профильных министерств.

- Oecd.com — макроэкономические данные по разным странам.

- International Monetary Fund (IMF) — макроэкономические данные по миру и отдельным странам.

- World Bank — много макроэкономических данных, в т.ч. по потребительским рынкам, платежной инфраструктуре и поведению.

- Статистика по транзакциям, платежным системам, валютному и банковскому рынку.

- Bank for International Settlements.

- Центробанк РФ.

Потребительский рынок

- Официальная статистика стран, городов, муниципалитетов в России и за рубежом (см.выше).

- Сайты релевантных министерств и ведомств.

- Опросы населения, которые проводят крупные консультационные агентства (см. выше).

Конверсии, поведение пользователей SaaS

- Среднеотраслевые конверсии лендингов 16 отраслей: Conversion Benchmark Report, Unbounce.

- E-commerce conversion rates 2020 compilation — How do yours compare?

- Q4 2020 online marketing benchmarks statistics compilation.

- Google Ads Mobile Benchmarks for YOUR Industry.

- Are Your Lead Conversion Rates Above Average?

Трафик и поведение пользователей сайтов

- Similarweb

- Alexa

- Semrush

- Builtwith.com — позволяет выяснить, какие технологии используются на сайте. Тренды использования технологий есть в разделе «Web technologies usage trends».

Трафик в мобильных приложениях

- App Annie — трафик по мобильным приложениям и играм, есть открытый рейтинг (платная, иногда в продуктовых телеграм-группах проскакивают предложения скинуться на совместный доступ).

Пример: сервис подбора специалистов по уходу за растениями

Предположим, что во время карантина вы купили много комнатных растений, а теперь не можете их пересадить, удобрить и т.п. Вы бы с удовольствием наняли специалиста, который бы сделал это за вас. Вы думаете, что есть немало людей с такой же проблемой. И у вас возникает идея для бизнеса. Вот как ее можно оформить:

- Какую проблему хотим решать?

- Люди на карантине купили домой много комнатных растений, а теперь им сложно за ними ухаживать — особенно, когда они в командировке или на отдыхе.

- Как именно хотим ее решать?

- Сделать сервис для поиска специалистов по уходу за растениями.

- Что знаем о рынке?

- Кажется, эту услугу могут заказывать на YouDo.

- Возможно, люди боятся заказывать такую услугу.

- Для кого хотим делать?

- Надя, 33 года, продуктовый аналитик, любит техно-вечеринки и путешествия. На карантине подписалась на инстаграм @urbanjungleblog. После этого ей натаргетировали еще кучу инстаграм-аккаунтов, которые торгуют домашними растениями. Она купила десять растений и теперь у нее нет времени заниматься пересадками и обработкой от насекомых. Растения погибают, а она хочет что-то с этим сделать.

- Где этот человек ищет информацию?

- Надя раз в день пользуется твиттером, постоянно проверяет ленту в инстаграме. Для русскоязычного поиска пользуется яндексом, для англоязычного — гуглом. Иногда заходит на сайты вопросов-ответов, в основном, thequestion.ru.

Теперь нам надо понять, сколько людей вроде Нади вообще существует. Для этого есть много способов, или линеек (мы рассматривали их в разделе «Где брать информацию»). Составим список критериев, по которым мы сможем определить подходящие.

- Линейка должна быть доступной нам. Например, ходить по улицам и считать всех вручную или дожидаться переписи населения — так себе решение. Заказать опрос у исследовательской компании при небольшом бюджете тоже нереально.

- Линейка должна быть максимально точной (из доступных нам). Например, мы поспрашивали своих друзей и получили результат — у 50% из них есть аналогичные проблемы с растениями. Но это не означает, что в мире вокруг нас соотношение «Надь» и «Не-Надь» тоже будет 50 на 50.

- Линейка должна проверять не только людей с таким же соцдемом, но и людей с такой же проблемой. Недостаточно найти, сколько в России женщин 30−40 лет, работающих в IT. Нужно еще как-то понять, у кого из них есть комнатные растения, а еще лучше — сколько из них готовы платить специалистам по уходу за растениями.

Выбираем линейки и оцениваем рынок

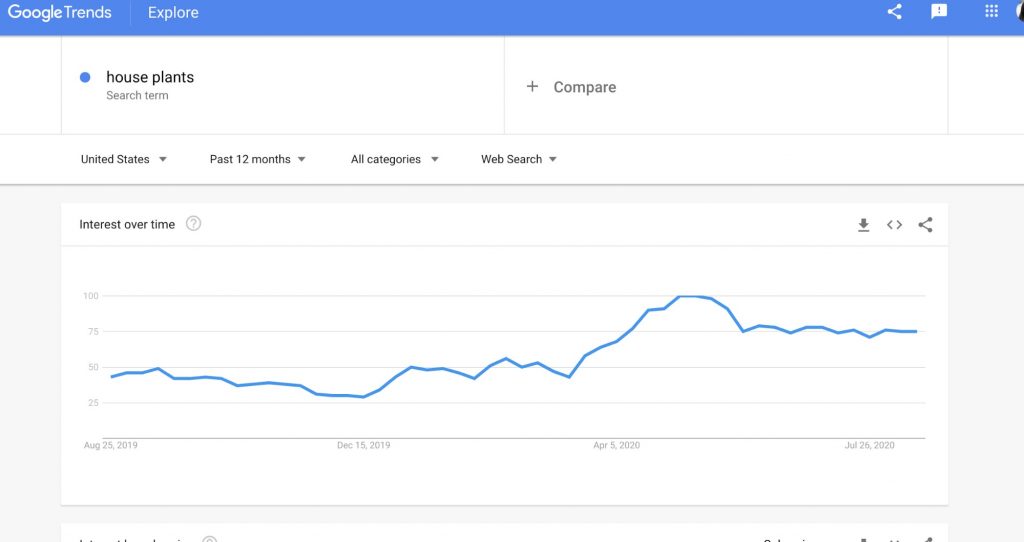

Чтобы оценить рынок, в первую очередь задаемся вопросом — а действительно ли был этот карантинный тренд на комнатные растения. Смотрим в Google Trends — что происходило в мире (ну, или в США).

Круто! Похоже, с апреля 2020 года интерес к домашним растениям в Штатах существенно вырос. Но рано праздновать победу, изучим тренды в России — ведь бизнес мы собираемся строить здесь, да и Надя для русскоязычного поиска использует Яндекс.

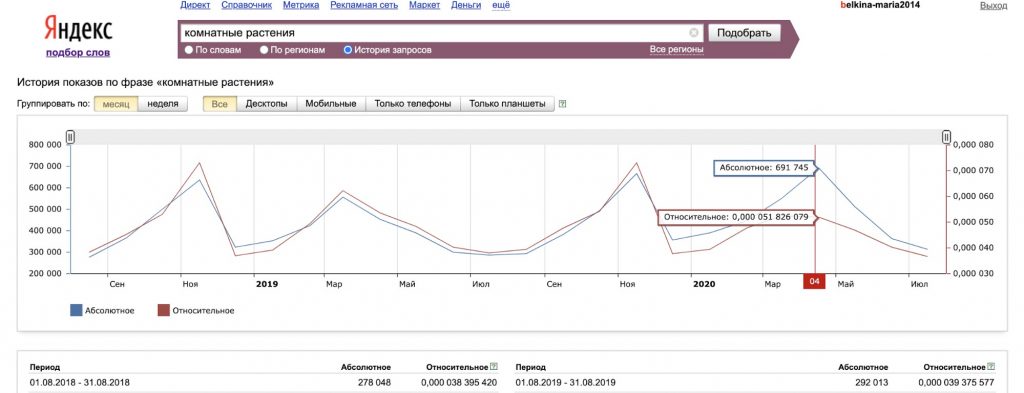

Вот как выглядит тренд поиска по ключевым словам «домашние растения» в Яндекс Wordstat.

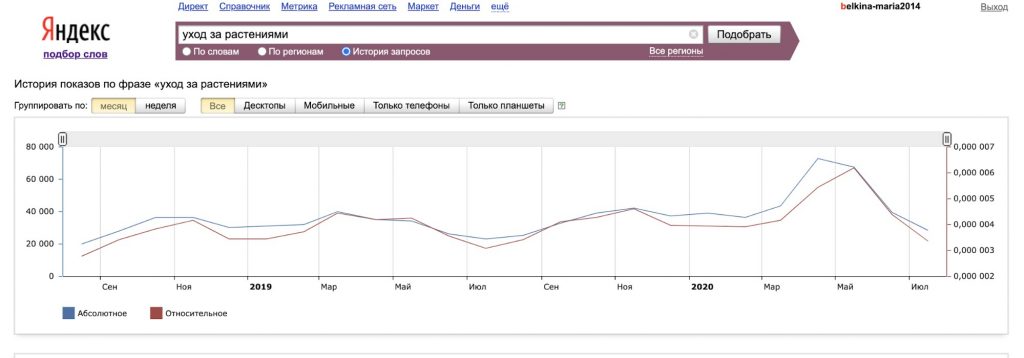

Уже не так прекрасно. Есть, конечно, определенный пик в апреле, но вроде бы он повторяется год от года. Если смотреть на лето, интерес уже не такой существенный. Возможно, это Яндекс что-то не учитывает, попробуем еще покопать и поискать «уход за растениями».

Вот тут рост есть. И это дает надежду. Но если посмотреть пристальнее, поисковых запросов за последний месяц всего 29 000 — и это по всей России. При очень благоприятном раскладе купят растение 1% (чуть позже мы это уточним, но для предварительной оценки такую конверсию взять можно), то есть можно рассчитывать на 290 человек по всей стране. А наш сервис — в Санкт-Петербурге. То есть, если очень повезет, будет 20 в месяц.

Тогда зададим другой вопрос — а что, если эти люди обитают не в поисковиках? Но инстаграм, твиттер и thequestion тоже не показывают выдающихся результатов. Выходит, спроса нет. Выгода налицо: за полчаса и без всяких затрат мы проверили идею и поняли, что заниматься ею не стоит. А вот это уже неплохо.

Но можно задать резонный вопрос: «А вдруг все 29 000 людей захотят заказать услуги по уходу? Что, если спрос родится, когда появится предложение?» Разберем.

Оценка платежеспособной аудитории

Допустим, мы оценили объем рынка и увидели, что он достаточен для нашей бизнес-модели. Теперь надо понять, какая доля людей может нам заплатить. Для этого необходимо:

- Вспомнить, какую проблему мы решаем.

- Оценить более точно, у скольких людей эта проблема есть.

- Понять, какая доля людей захочет платить за решение проблемы.

Примечание: Существенным можно считать такой объем рынка, который позволяет ежемесячно получать существенный заработок. Например, при цене продукта 100 рублей в месяц нам нужно 10 000 оплат в месяц, чтобы получить хотя бы 1 000 000. Значит, объем рынка должен быть на этом этапе как минимум в несколько раз больше 10 тысяч потенциальных клиентов. В такой ситуации я бы считала существенным рынок от 500 000 человек.

На этом этапе наш основной инструмент — эмпатия. Вот что надо сделать:

- Уточнить результаты исследований с предыдущего этапа, задав вопрос «есть ли эта проблема у людей». Например, если мы исследовали сидящих на карантине, скучающих представителей среднего класса, а наша идея — онлайн-курсы вышивки, то надо посмотреть, сколько людей действительно ищут такие курсы или хотя бы хотят научиться вышивать.

- Провести интервью с представителями ЦА и узнать, точно ли есть у них эта проблема.

- Если проблема есть, узнать, сколько они готовы платить за ее решение и как сейчас ищут или искали бы это решение.

Мы не будем говорить о технике проведения интервью — эту тему проходили в предыдущем модуле.

Уточняем результаты исследований и создаем спрос

Продолжим разбирать нашу идею с сервисом по уходу за комнатными растениями. Уточняем запрос, смотрим статистику по фразе «уход за комнатными растениями». В СПб всего 14 таких запросов в месяц. На этом можно остановиться и забросить идею — особенно если бюджет очень маленький. Но если есть деньги и большое желание поиграть в прогрев рынка — можно продолжить.

Примечание: создание спроса там, где его совсем нет, — очень рискованное и дорогое мероприятие. Применяйте на свой страх и риск 🙂

Выдвигаем гипотезу: в России просто никто не задумывался, что можно вызвать специалиста, который сам пересадит растения и решит ваши проблемы. Значит, мы можем поискать людей со смежными интересами и попытаться продать им нашу новую классную услугу. Действуем по алгоритму:

- Смотрим в Яндекс Wordstat ключевые слова из смежных областей: «уход за суккулентами», «калатея», «как поливать папоротник». Суммарно вышло около 2 миллионов запросов в месяц — это уже существенный объем.

- Настраиваем максимально узкий таргетинг в Facebook/Instagram на ЦА «Надя» с призывом пройти опрос. Выясняем, есть ли вообще у респондентов такая проблема, как уход за растениями, и если да, то сколько они готовы платить за ее решение. Таргет — дорогой, поэтому одна заполненная анкета обойдется нам в $6−10.

- Параллельно находим 10−15 незнакомых респондентов на глубинное интервью по теме.

Представим, что в результате исследований мы выяснили, что 0,5% ЦА готовы платить за наши услуги. Итак, мы увидели, что рынок существует. Теперь надо понять, есть ли шанс добиться успеха в условиях конкуренции — эти вопросы разберем в следующих модулях.

Практический разбор оценки объема и тенденций роста рынка

Рекомендуем посмотреть три видео с разбором практических ситуаций оценки рынка

В следующих