В 2016 году на российском рынке появился стартап в сфере Health&Fitness — агрегатор занятий фитнес-клубов, который предоставлял единый абонемент для посещения любых тренировок в крупных городах России.

В 2018 году сервису пришлось поменять модель монетизации, чтобы отсечь ту часть аудитории, которая генерировала убытки. В том же году стартап получил инвестиции. К концу 2019 года компания стала операционно рентабельной, а в первом квартале даже стала расти на свои деньги.

В марте 2020 года наступил локдаун: продажи абонементов остановились, люди перестали ходить на тренировки, а компании перевели сотрудников на удаленку. При этом команда сервиса работала на фултайме и должна была заплатить налогов на несколько миллионов рублей — за весь 2019 год.

В описании кейса — подробные сведения о компании: история, финансовые показатели, международные аналоги, обзор рынка фитнеса в России. Представьте, что вы топ-менеджер компании в марте 2020 года и попробуйте найти оптимальные ответы на следующие вопросы:

- Как переформулировать ценность продукта в условиях пандемии?

- Какие следующие шаги вы сделаете, на что будете ориентироваться в ближайшие 3−6 месяцев?

- Какие направления станут приоритетными и какие гипотезы вы попробуете проверить?

- Что из опыта компании поможет вам сохранить бизнес?

Описание продукта

Компания — стартап в сфере фитнеса. Продукт — единый абонемент для посещения сотни фитнес-центров и студий. Механика простая: человек покупает не «проходку» в один клуб, а баллы, которые можно использовать во всех студиях — участниках программы.

«Мы убираем барьеры, которые мешают людям начать активно заниматься спортом. Клиент может выбрать абонемент в зависимости от того, как часто и какие клубы или центры он хочет посещать. Основной концепт проекта — сделать спорт доступным и дать возможность заниматься где угодно, чем угодно, когда угодно»

Сооснователь сервиса

Преимущества единого абонемента для клиентов:

- Свобода. Вы не привязаны к месту и времени. Каждый час начинаются десятки интересных занятий рядом с вами

- Разнообразие. От кроссфита и сайклинга до фехтования и батута: компания объединяет как популярные, так и самые необычные направления.

- Выгода. Выберите удобный темп занятий и платите только за те, которые действительно посетили.

- Удобство. Подбирайте подходящие тренировки по направлению и локации. Для посещения потребуется только код брони: он доступен в приложении и смс.

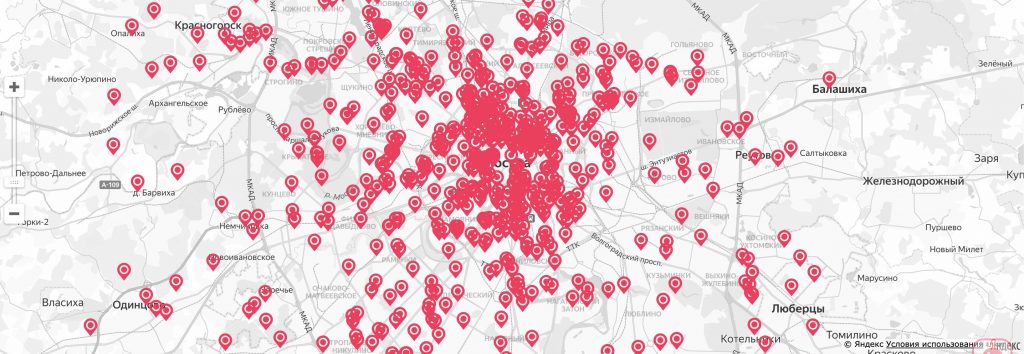

Расположение студий — участников программы в Москве

Абонемент действует в 13 городах: Москва, Санкт-Петербург, Сочи, Новосибирск, Екатеринбург, Казань, Нижний Новгород, Тюмень, Красноярск, Краснодар, Челябинск, Тверь и Уфа.

История сервиса

2016 год

Компания создана в марте 2016 года.

Механика абонемента

- Абонемент стоил 3990 рублей

- Посещать занятия можно неограниченное количество раз, но в один клуб — не более трёх раз в месяц.

Как распределялась прибыль

- 20% от стоимости абонемента отдавали клубам.

- 20% тратили на привлечение клиентов.

- 60% оставалось сервису.

В ноябре 2016 года месячная выручка проекта превысила 400 тыс. руб.

Проблема: убыточные клиенты

В сервисе сразу появилось 10 клиентов, которые посещали более 40 тренировок в месяц. В среднем каждый такой клиент приносит 30 000 рублей убытка в квартал. То есть совокупный убыток — 300 000 за всех. Ежемесячно появлялись еще 1−2 таких клиента. Если масштабироваться с такой моделью, то их может стать и сто, и тысяча.

2018 год

- К концу 2018 года суммарное количество записей на тренировки (не пользователей, а именно записей на тренировки) с момента запуска абонемента достигло 300 000 раз.

- В ноябре 2018 года сервис привлек инвестиции на 1 млн $.

2019 год

Что изменили

- Летом 2019 года поменяли модель оплаты — теперь клиенты расплачивались баллами.

- Убрали ограничения по количеству тренировок в одном клубе.

- Стоимость каждого занятия — от 2−х баллов до бесконечности.

- Подключили новые студии, добавили дополнительные услуги (массаж и др.) и детский проект.

Результаты изменений

- Сразу после изменения модели монетизации сервис потерял ~20% клиентов — тех, кто посещал от 20 тренировок в месяц.

- Вернулись многие из ушедших ранее клиентов — тех, кто не хочет считать занятия, любит посещать классные места, хотел бы делать это дешевле, но все равно понимает выгоду сервиса и ценит качество.

- В конце 2019 года компания стала операционно рентабельной.

2020 год

В начале 2020 года показатели работы компании росли: добавлялись новые виды услуг, новые города, на сайте появлялись новые фичи.

Планы на 2020 год

За январь-февраль выручка составила 50% от выручки всего прошлого года.

За март сервис планировал обеспечить себе финансовую подушку. Подписаны договоры о нескольких крупных партнерствах, росло число корпоративных клиентов, а компания начала развиваться на свои средства, а не на деньги инвесторов.

Как правило, март для фитнес-индустрии — месяц активного роста: люди начинают больше заниматься спортом, готовиться к лету. По плану уже к апрелю совокупная выручка компании должна была сравняться с выручкой за весь 2019 год.

Проблемы из-за пандемии

Пандемия внесла коррективы. Ситуация у компании была сложная: 40 сотрудников на фултайме, обороты в десятки млн рублей в месяц, больше 10 млн рублей налогов и взносов за 2019 год (апрель — отчетный месяц, сдача годового баланса и отчетности в налоговую, оплата налогов). Запаса по деньгам не было совсем.

В итоге сервис потерял возможность зарабатывать. Все покупки перенеслись на неопределенный срок, а в какой-то из дней продажи составили всего 5 000 рублей — анти-рекорд с 2017 года и в 200 раз меньше плановых показателей.

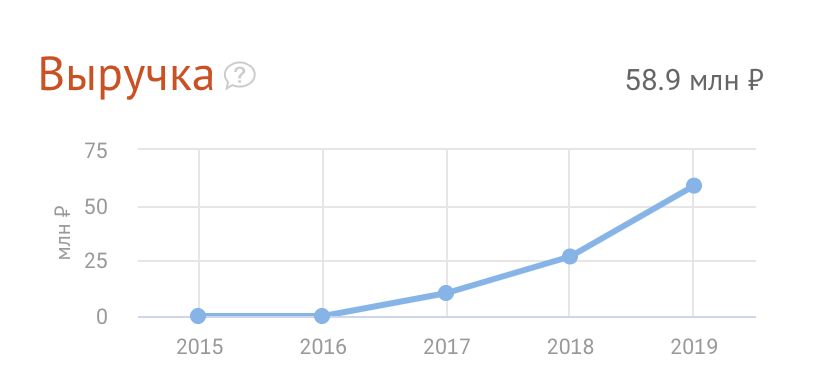

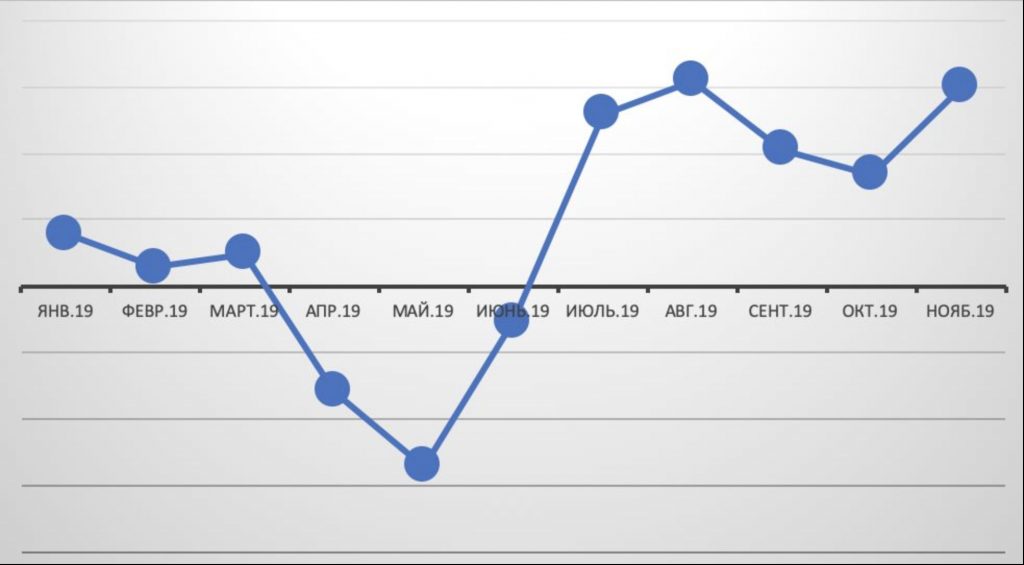

Финансовые показатели компании за 2016–2019 гг.

Маржинальность сервиса (по данным соосновательницы)

Данные по рынку Health&Fitness в России и в мире

2016 год

По данным «РБК Исследования» за 2016 году объем российского рынка фитнес-услуг оценивался в 100 млрд руб. — это меньше 2% мирового рынка.

- 31% потенциальных посетителей спортклубов не хотят платить больше 15 тыс. руб. за годовой абонемент.

- 45% готовы тратить на фитнес от 15 тыс. до 30 тыс. руб.

- Около 33% населения крупных городов России в возрасте 25–45 лет хотели бы попробовать новые виды спорта и фитнеса.

- Россияне меньше занимаются спортом, чем жители развитых стран (данные NeoAnalytics)

- 3–4% россиян регулярно посещают фитнес-клубы, секции или спортивные школы.

- В Москве показатель в два раза выше — 10%.

- В США регулярно занимается спортом 15–20% населения и ~40% жителей крупных городов.

2018 год в фитнес-индустрии России

- Объем рынка — 124,8 млрд руб. (+5,7% в номинальном выражении к 2019 году).

- Процент проникновения фитнес-услуг — 2,9% (+0,05 п.п. к 2019 году).

- Количество клиентов — 4,26 млн чел. (рост 50 тыс. к 2019 году).

- География: Москва и МО — 47%, Санкт-Петербург — 11,5%, города-миллионники — 21%, другие города — 20,5%.

- Доля топ-10 игроков снизилась на 0,5 п.п. — до 21,7%, а доля топ-20 выросла на 0,2 п.п. — до 26,9%.

- Цены практически не растут уже несколько лет: в 2018 году выросли на 2%.

- Закрылся 581 фитнес-объект (из отслеживаемой части рынка).

- Средний процент продлений по опрошенным клубам (количество продлений в 90 дней после завершения абонемента) — менее 50%.

- Средняя выручка с квадратного метра — 21 тыс. руб.

- Среднее количество посещений на клиента в год — 54 (посещение в среднем около 1 раза в неделю).

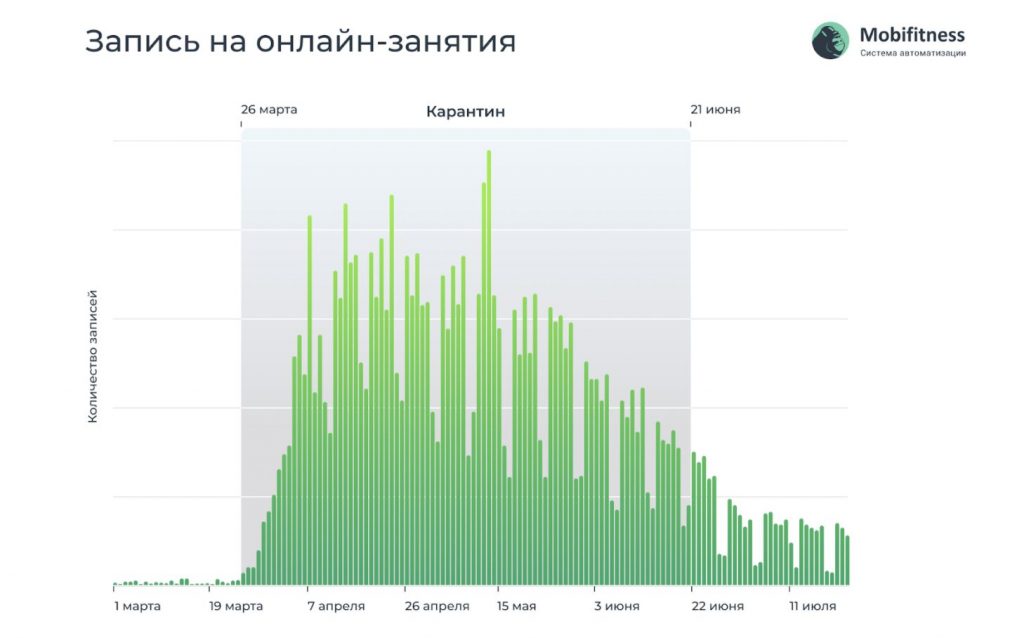

Динамика продаж в фитнес-студиях в первом полугодии 2020 года

В начале года онлайн фактически не существовал как формат — нескольких десятков в день на все клубы, участвовавшие в исследовании. Зато в первую неделю апреля онлайн начал расти очень быстро — и к августу количество записей возросло более чем в 200 раз по сравнению с январем-мартом. Интерес к дистанционному формату достиг пика к середине мая.

Количество записей на онлайн в июле выросло в 20 раз с начала года: до 200−250 в день (в январе-марте — 10−15 в день).

В августе клубы открылись, но онлайн остался — он составляет ~1,6% в структуре дохода клубов.

Мировые тренды и аналоги

Краткий обзор мирового рынка фитнес-услуг

Обзор ClassPass — самого известного сервиса продажи абонементов на фитнес

ClassPass появился в 2012 году в США. До 2016 года стартап получил в нескольких раундах инвестиции на $84 млн от Google Ventures, General Catalyst Partners, Thrive Capital. Сервисом пользовались 20 млн человек в 31 городе США и восьми городах Великобритании, Канады и Австралии. В 2018 году сервис также изменил модель монетизации.

В январе 2020 ClassPass привлек еще $285 млн инвестиций. Оценка компании превысила $1 млрд — это сделало ClassPass первым технологическим «единорогом» в 2020 году в фитнес-индустрии.

На 2020 год сервис работал в 28 странах и давал доступ к 5 млн занятий, а также корпоративные услуги (сотрудничали с Google, Morgan Stanley и еще примерно 1000 компаний).

В Европе появился аналогичный проект — Somuchmore. Он работал в Великобритании, Германии и Франции. В Азии единый фитнес-абонемент предоставляла компания Kfit: она была популярна в Малайзии, Гонконге и Сингапуре. В странах Ближнего Востока, например в ОАЭ, работают свои проекты: GuavaPass, Classport.

ClassPass и его последователи — это агрегаторы фитнеса, которые продают услуги партнеров на онлайн-платформе — как Uber или Booking.com.

Исследование рынка фитнес-индустрии от Crunchbase за декабрь 2018 года

The Most-Funded Fitness Startups Helping You Break A Sweat.

Вопрос

Представьте, что вы топ-менеджер компании в марте 2020 года.

- Как переформулировать ценность продукта в условиях пандемии?

- Какие следующие шаги вы сделаете, на что будете ориентироваться в ближайшие 3−6 месяцев?

- Какие направления станут приоритетными и какие гипотезы вы попробуете проверить?

- Что из опыта компании поможет вам сохранить бизнес?

Дисклеймер

Кейс — описание истории реальной компании и ситуации выбора, с которой она столкнулась. Обсуждение кейсов расширяет ваш кругозор и мышление, а обмен мнениями с группой поможет взглянуть на проблему с разных сторон. Вся информация из кейсов общедоступна или сотрудники компаний разрешили ее публиковать.

Скорее всего, ответы на вопросы из кейсов можно легко нагуглить. Мы предлагаем не делать этого, а обсудить проблему вместе с группой или подумать над кейсом самостоятельно и принять решение на основе описания.