Вы узнаете, структуру показателей рентабельности проекта и как считать виды прибыли — EBITDA, NOPAT, OIBDTA. Познакомитесь с техникой расчета чистой приведенной стоимости проекта и кейсами бизнес-планирования.

Показатели рентабельности проекта

Подведем итоги. У нас есть несколько видов прибыли, каждый из которых обладает собственным смыслом для аналитики:

Валовая прибыль — наименее показательный вид прибыли. Должен быть близок к маржинальной прибыли, но это сильно зависит от принятого формата расчета COGS. Меньше других рекомендован к использованию.

Маржинальная прибыль — важный аналитический показатель, который позволяет рассчитать точку безубыточности и понять, целесообразно ли ведение деятельности.

Операционная прибыль / прибыль от продаж — показывает, насколько прибыльна операционная (основная) деятельность. Если данный показатель отрицателен, то стоит задуматься о целесообразности проекта или о его серьезной оптимизации.

Прибыль до налогообложения — показатель, с помощью которого можно оценить влияние финансовых доходов и расходов, а также прочей деятельности на итоговый финансовый результат.

Чистая прибыль — важный показатель для инвесторов, потому что из этой суммы в дальнейшем формируются дивиденды к выплате.

Существует множество дополнительных видов прибыли. Наиболее известные — EBITDA, NOPAT, OIBDTA. Мы остановимся чуть подробнее на двух из них:

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до уплаты процентов, налогов и амортизации.

Зачем нужен этот показатель?

- EBITDA несколько сближает метод начисления с реальными денежными средствами, так как возвращает в итоговое значение амортизационные начисления.

- EBITDA нивелирует особенности влияния налоговой системы и условий кредитования, которые сложились в отдельных странах. Таким образом EBITDA целесообразно использовать, если вы решили сравнить свой бизнес с американской компанией, которая имеет дело с другими кредитными и налоговыми ставками.

Формула

EBITDA = Прибыль до налогообложения − Финансовые доходы + Финансовые расходы + Амортизационные начисления

NOPAT (Net Operation Profit After Taxes, также EBIAT, Earnings Before Interest After Taxes) — чистая операционная прибыль после налогообложения. На базе этого показателя (после вычета NET CAPEX, применения ставки дисконтирования) рассчитывается инвестиционная привлекательность проекта. Мы не будем ее рассматривать, но важно понимать, что рентабельность бизнеса не равна окупаемости инвестиций, потому что в ней не учтена стоимость рабочего капитала.

Формула

NOPAT = Чистая прибыль – Финансовые доходы + Финансовые расходы

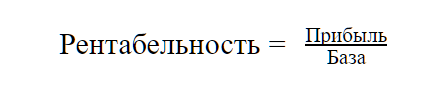

Итак, вернемся к рентабельности. Рентабельность (Return on) — это отношение между прибылью и некоторой базой:

Какую прибыль можно использовать? Любую из перечисленных. Однако важно понимать, какой смысл стоит за показателем, который вы рассчитываете.

Знаменателем в формуле могут быть следующие показатели:

- Выручка (ROS — return on sales). Если использовать этот показатель, мы получим долю прибыли в наших доходах за некоторый период. Например, взяв прибыль от продаж и разделив ее на выручку, мы узнаем, какая доля выручки остается у нас после того, как мы понесем все операционные расходы. Для инвесторов, чьи дивиденды зависят от размера чистой прибыли компании, в наибольшей степени интересна рентабельность по чистой прибыли (отношение чистой прибыли к выручке).

- Расходы. Этот показатель помогает увидеть, насколько окупились наши расходы.

- Нефинансовые показатели. Мы можем поделить чистую прибыль на количество сотрудников и понять, сколько в среднем приносит нам каждый человек.

- Средняя величина активов или капитала за период. Так как в этом модуле мы не составляли прогнозный баланс, то отметим, что такая группа существует. В нее входят различные показатели рентабельности: ROA, ROACE, ROC, ROI, ROIC.

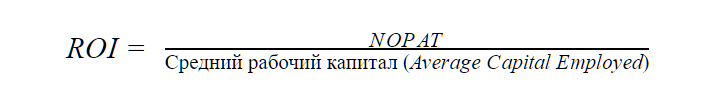

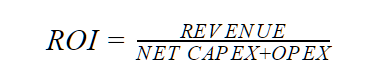

Остановимся на ROI. Рассчитать его можно по формуле:

Для расчета Average Capital Employed нам бы пришлось расширить модуль еще на несколько лекций. Но мы всегда можем немного видоизменить расчет.

Как релевантно оценить инвестиции с помощью той информации, которая у нас уже есть? Мы можем взять весь доход за все время проекта и разделить его на суммарный CAPEX и OPEX. К верхней части можем добавить прочие доходы, а к знаменателю — прочие расходы (очистив их от внереализационных доходов и расходов). Мы будем использовать не просто CAPEX, а очищенный от накопившейся амортизации NET CAPEX, чтобы избежать двойного счета, потому что амортизация уже учтена в OPEX.

Таким образом, мы получим следующую формулу:

Такой расчет покажет, сколько рублей мы получим от средств, вложенных в проект в виде операционных расходов и капитальных вложений.

Здесь важно отметить, что общепринятой (досконально прописанной) методологии расчета финансовых показателей не существует. Минфин РФ в одном из своих писем рекомендует дополнять аналитические показатели в отчетных материалах описанием — как и из чего они рассчитываются. Если вы решили ввести какой-то показатель, лучше уточните, как вы его посчитали.

Рекомендуем посмотреть видео с разбором об NPV, чистой приведенной стоимости проекта, а также серию видео с разбором кейсов бизнес-планирования