Вы узнаете, как сегментировать аудиторию с помощью инструмента Gartner Magic Quadrant и выделить четыре категории конкурентов: Leaders, Established players, Niche Players, Game Changers — а также определить степень зрелости рынка, чтобы правильно принимать решения о своем продукте.

Сегментируем индустрию

Понимание индустрии означает не просто знание тех, с кем вы делите рынок, но и изучение конкурентных продуктов. И сейчас мы разберемся, почему одни ваши конкуренты успешны, а другие — нет, найдем угрозы и возможности.

В этом блоке мы будем сегментировать список компаний трижды:

- По лидерству — для верхнеуровневого анализа рынка.

- По продукту — для понимания сил и провалов своего продукта и продуктовой стратегии (см. третий блок).

- По маркетинговым каналам (см. четвертый блок).

Построим конкурентный ландшафт (сегменты лидерства). Так мы узнаем распределение сил на своем рынке, оценим свое положение и соберем данные для дальнейшего исследования.

Дисклеймер. Не пугайтесь — проделывать эту работу вручную, скорее всего, придется только один раз. Потом достаточно будет периодического мониторинга значимых событий.

Сегментация по лидерству. Как правило, всех игроков можно поделить на 4 сегмента:

Leaders. Крупные компании с сильным брендом. Их продукт хорошо знаком вашей общей аудитории, возможно даже, ассоциируется с JTBD, которые вы закрываете. Такие компании занимают большую долю рынка и продолжают хорошо расти.

Совет. Попытайтесь разобраться, что обеспечивает рост компаниям этого квадранта. Обратите внимание на продукт, его конфигурации, каналы привлечения клиентов, маркетинговые месседжи, источники денег (привлеченные инвестиции, отчеты открытых компаний) и как описываются его преимущества.

Established players. Бренд хорошо знаком клиентам, продукт, как правило, тоже понятен и известен. Доля рынка большая, но роста нет, а поэтому доля может понемногу уменьшаться. Такие компании в какой-то момент потеряли лидерские позиции (важно выяснить, почему) и уже слишком неповоротливы, чтобы реагировать на изменения.

Niche Players. Доля рынка мала, роста нет. Опасности они не представляют, работают локально и, скорее всего, у них нет потенциала для масштабирования.

Game Changers. Компании с маленькой долей рынка, но активным ростом. Очень интересный сегмент — его необходимо подробно анализировать на предмет причин роста. Варианты, как правило, следующие:

- стартапы, которые подняли инвестиции; успешны за счет новых технологий или бизнес-моделей;

- лидирующие на других территориальных или продуктовых рынках компании, которые заходят на ваш рынок с «бездонным» бюджетом родительского бизнеса.

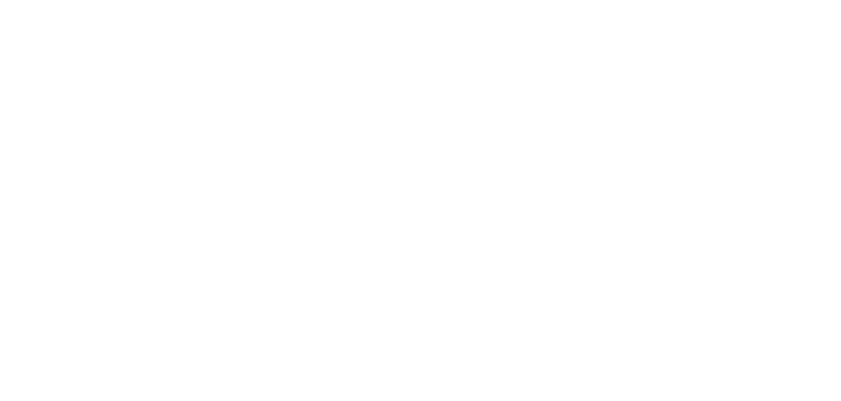

Пример сегментации по лидерству для домена miro.com на российском рынке с интервалом анализа 6 месяцев в инструменте Market Explorer. Интересно, что на этом рынке лидеров и крупных компаний практически нет, при этом компаний с малой долей рынка довольно много.

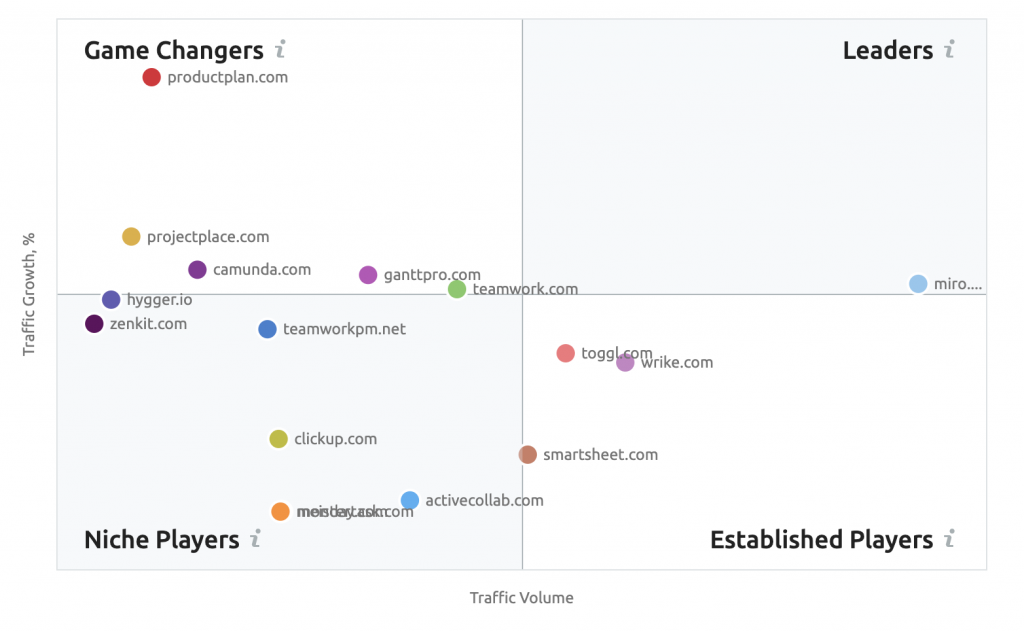

А это рынок SEMrush в США. Крупных игроков здесь больше, и их отрыв с точки зрения market share от преследователей достаточно велик. Первые 10 игроков занимают 50% всего рынка — это примерно из 1800 компаний.

Рынки SEMrush и miro сильно отличаются. Есть такое понятие как зрелость рынка — это несколько стадий развития, на каждой из которых действуют разные выигрышные стратегии.

Молодой рынок

Новые технологии или бизнес-модели сделали доступными новые продукты или типы услуг. Компаний-гигантов еще нет, начинающих игроков довольно много — они появляются постоянно. На эти рынки начинают стекаться первые pre-seed и seed инвестиции.

Потребителей пока немного, но их число стремительно растет. Заходить на такой рынок надо с быстрых проверок — но придется «учить» аудиторию, которая еще не имела дело с похожими продуктами. С ЦА определиться сложно — возможно необходимо искать ее среди non-consumers смежных рынков. Конкуренты не важны и равняться на них не стоит. Вы создаете что-то новое, поэтому просто продолжайте делать это наилучшим образом.

Вырасти можно и без внушительных стартовых затрат. Важно успеть сделать это до перехода рынка на вторую стадию. Всегда сложно сказать, какой рынок сейчас является молодым, но если поймать волну, можно хорошо заработать. Некоторое время назад были разговоры о том, что VR — это основа для нового дизраптивного рынка, но теперь на этот счет есть сомнения. Возможно, какой-то вид новых рынков зарождается в банковской сфере.2.4.2. Зрелый рынокТут горячо — начинают появляться лидеры, но их пока немного и отрыв невелик. Много маленьких компаний, инвестиции льются рекой, клиентов уже достаточно, денег тоже, продукты всем понятны. Выходя на такой рынок, надо посмотреть на конкурентов — ваш продукт уже не нов, пользователь знает чего ожидать. Стратегия продаж должна меняться от обучающей (как на молодом рынке) к сравнительной — почему купить нужно именно ваш, а не аналогичный продукт.

Преимуществом могут быть как цена или качество, так и простота доставки до пользователя. Скорее всего, стартовать без денег не получится — или это будет очень сложно. Зато если выйти успешно, можно гарантированно захватить какую-то долю рынка — почва в этот момент благодатная. Пример — рынок shared products: каршеринги, самокат-шеринги, коливинги, в какой-то степени групповые закупки. Здесь сейчас хорошо, денежно и «всем нужно». Очень интересно посмотреть, что будет с этим рынком.

Стареющий рынок

Здесь есть крупные суперлидеры. Скорее всего, вам не влезть на этот рынок прямо сейчас и в данной конфигурации. Есть компании, собравшие гигантское количество клиентов и денег на прошлой стадии, — теперь они просто заливают деньгами платные каналы, стоимость клиента у них выше первой покупки (это похоже как непобедимые закупочные мощности крупных оффлайн-ритейлеров). Как правило, продукты лидеров настолько функциональны, что молодой бизнес сможет потратит на разработку аналога лет десять.

Пример — тревел-индустрия. Есть гигантские агрегаторы типа booking.com или airbnb, есть метапоисковики вроде Aviasales. И если вы сейчас откроете онлайн-тревел-агентство (неважно, какого характера — экскурсии, отели, авиабилеты, концерты), цена за рекламный клик на поиске у вас будет очень высока.

Крупные лидеры, как правило, помогают нишевым бизнесам — их формула прибыли не конфликтует с лидерской. Тот же самый booking является каналом привлечения и в некотором роде управляющей платформой (прослойка между бизнесом и клиентом — выполняет часть операционных процессов и берет на себя часть рисков).

У Aviasales есть travelpayouts — аффилиатская программа, которая помогает монетизировать любой тревел-ресурс. «Впечатления» на airbnb помогают вести бизнес гидам и маленьким event-бизнесам по всему миру. Занимать небольшие ниши на таких рынках можно очень успешно, а вот масштабироваться и конкурировать с большими игроками — бесполезно.

Напомню, что цель построения ландшафта — снижение неопределенности и помощь в дальнейшем исследовании. Мы понимаем, у кого успешный кейс, а у кого понятный пользователю продукт и т. д. Платные инструменты для этого особо не нужны — вполне можно попробовать построить ландшафт самостоятельно. Например, вот так.

Для распределения компаний по осям можно брать информацию о посещаемости или руководствоваться здравым смыслом и пониманием своей индустрии — это, конечно, не data-driven, но для такой задачи достаточно.

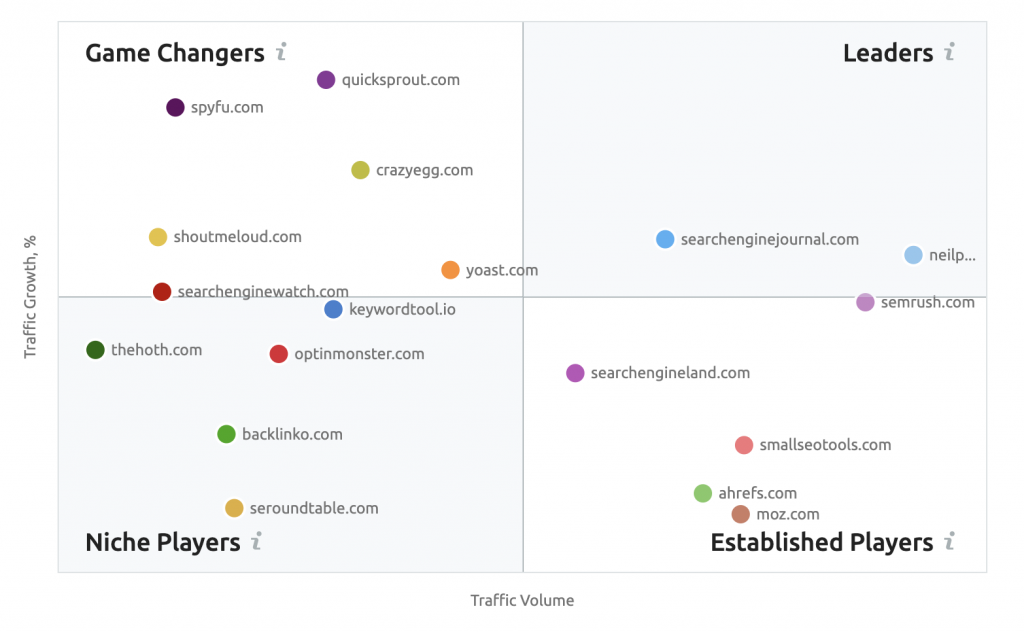

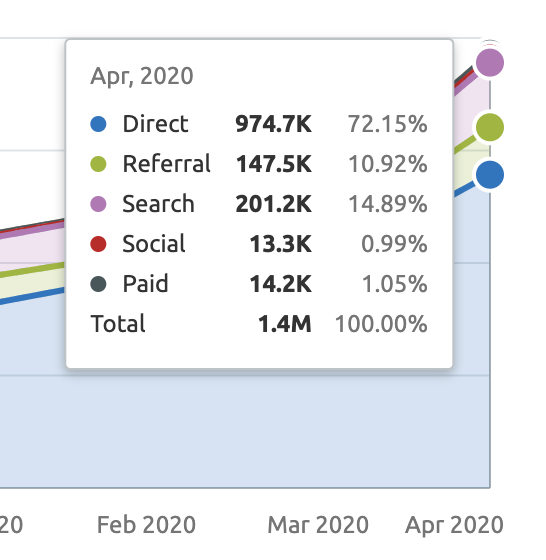

Посмотрим общий тренд рынка, оцениваем влияние внешних условий на примере рынка miro.com в РФ.

В период пандемии наблюдается резкий клюшкообразный рост (на данных по 330 компаниям в категории Software > Business & Productivity Software > Project Management Software).

Дисклеймер. Эта аналитика — из Market Explorer. Она основана на допущении, что в онлайн-бизнесе объем привлеченного трафика коррелирует с оборотами и числом клиентов.

Рынок вырос примерно на 30%, а бюджеты на рекламу остались практически на прежнем уровне.

В основном подросли прямые переходы, когда пользователь вбивает в строку поиска адрес сайта, а не ключевики — это значит, что особый профит в период высокого спроса на ПО для удаленной работы получили те компании, чей бренд уже был известен потенциальным клиентам. Если же трактовать часть прямого трафика как более интенсивные переходы уже действующих пользователей, то все равно дополнительную прибыль поделили между собой известные бренды — за счет увеличения retention.

Причины роста переходов по реферальным ссылкам тоже понятны, хотя спрогнозировать его до форс-мажора было невозможно: подборки и руководства по настройке удаленных коммуникаций не разместил только ленивый. Итог для рынка — рост продаж, рост brand awareness, а в текущей ситуации, скорее всего, и рост конверсий.

Вопрос. Упадет ли этот рынок после пандемии на те же 30%? Возможно. Но это падение может увеличить отрыв лидеров от основной массы игроков.

Данные по рынку miro основаны на трафике и взяты из одного инструмента. В вот где еще можно добыть информацию:

- Отчеты консалтинговых агентств по рынкам (например Deloite).

- Статистические отчеты индустрий.

- Информация о трендах и трафике:

- Similarweb.com — у них есть бесплатная версия, детальной аналитики она не дает, но может быть очень полезной.

- SEMrush: Traffic Analytics и Market Explorer — инструменты в составе «CI add-on», есть бесплатные ограниченные версии.

- Alexa.com — инструмент Amazon, довольно интересный, хотя UX — на любителя.

Из этого модуля важно запомнить, как и где собирать данные для поиска инсайтов и на что полезно обращать внимание. У нас нет цели выдать идеальные графики и таблицы с красивыми метриками. CI — это не точная наука, а объект анализа зависит от множества параметров: особенностей конкретной индустрии, целей и когнитивных способностей исследователя.

Где брать информацию

- Google и Яндекс

- Alexa.com: Top Sites, Find SimilarSites, Category Analysis

- Similarweb.com: Top Websites, Top Mobile Apps, Category Analysis, Website Traffic

- SEMrush.com: Market Explorer, Organic Overview

- Crunchbase.com: Search Companies by Industry

- Statista.com — Markets

- Gartner, Forrester, IDC и т. д

- Tadviser.ru: отраслевые обзоры и аналитика, карта информатизации бизнеса

- Отраслевая аналитика — Решения Яндекса

- Rusbase Data

- Data Insight

- Отраслевые онлайн-журналы

- Сайты крупных стартап-акселераторов — мониторить выпуски и тренды на предмет дизрапторов.

- Techcrunch.com

- Owler.com

Дизрапция — поиск потенциальной угрозы. Что такое Disruption. Low-end и new market disruption

Итак, мы хорошо покопались в индустрии, выявили некие общие тренды, определили лидеров и отстающих, сделали предположения о причинах роста или падения, возможно даже, сформировали общие гипотезы о дальнейшем развитии. Настало время проанализировать тех, кто может изменить правила игры на рынке.

В 90-х и начале 2000-х в США была компания Blockbuster inc. — бесспорный лидер дистрибуции и аренды видео на DVD-дисках. На пике, в 2004 году, у них было 9 000 точек по всему миру. Половина из них — в США. Этот бизнес казался очень устойчивым, угроз не наблюдалось, операционные процессы и рост шли по откатанной схеме, опасных конкурентов не было. Но в 2010 году Blockbuster уже запустил процедуру банкротства, а в 2014 году компания закрыла последние 300 магазинов. Что произошло?

А произошел Netflix. Он начинался как небольшая компания, которая рассылала DVD по почте. Netflix не стал строить оффлайновую сеть, а весь ассортимент, детали аренды и оплаты, а также статьи с подборками фильмов держал только на сайте. Плюс компания отказалась от late fee, что было весомым бонусом, ввела подписку на доставку дисков и триальный период. В общем, действовал Netflix совсем не так, как классические DVD-rental бизнесы.

Схема работала так себе: диски ломались при пересылке, шли долго, а ускорить доставку не было возможности — интернет в 90-х был очень слабым. Поэтому приходилось вкладываться в развитие региональных back-офисов — чтобы доставлять диски быстрее и взаимодействовать с локальными курьерскими и почтовыми службами. Доверие к доткомам в то время также было низким. И все это развивалось в то время, когда гигант-Blockbuster покрывал своими магазинами всю Америку.

В 2000 году, когда компания испытывала сложности, топ-менеджеры Netflix пытались продаться Blockbuster за $ 50M, чтобы создать синергию между оффлайн и онлайн-продажами и арендой фильмов. Но СЕО Blockbuster не верил в перспективы рассылок дисков по почте, а истерию вокруг доткомов считал неестественно раздутой — поэтому Netflix получил отказ.

В итоге в 2004 году Blockbuster запустил Blockbuster Online, а в 2007 году — Total access, где пользователи могли заказать DVD в онлайне и получить бесплатно следующий фильм, если вернут предыдущий в оффлайн-точку. Эта кампания преследовала только одну цель — «beat Netflix», а на каждом бесплатном диске Blockbuster терял $ 2. Netflix забеспокоился и предложил продать им онлайновую часть Blockbuster, но CEO бывшего оффлайн-гиганта снова отказался.

На Total access Blockbuster потерял много денег — программу свернули, а цены увеличили, чтобы хоть как-то восстановить экономику. Дальше была смерть. Но если бы СЕО Blockbuster в 2000 году распознал дизраптивного игрока и заметил новые тенденции в индустрии, судьба компании могла бы быть другой.

Disruption (дизрапция) рынков — изменения в правилах игры и распределении сил на рынке новыми игроками с новыми технологиями или бизнес-моделями.

Улучшающие инновации (не дизрапция)

- Продукт улучшается, дорожает, таргет на наиболее требовательных клиентов

- Клиент готов платить много за хорошее качество продукта

- Рост маржи за счет усиления существующих конкурентных преимуществ в условиях существующих способов получения прибыли

Low-end дизрапция

- Продукт «достаточный» относительно привычных параметров качества на этом рынке. Стоит максимально дешево

- Для пользователей, которые чувствовали себя «over-served» — продукт был избыточен или слишком функционален. Клиенты считали, что затраты на него не окупаются

- Новые операционные или финансовые подходы, которые позволяют получать прибыль даже при сниженной стоимости продукта

New market дизрапция

- «Плохой» продукт с точки зрения привычных качеств других продуктов на существующих рынках, но значительно улучшены новые качества (обычно простота и удобство)

- Клиенты, которые не были клиентами на предыдущей версии рынка из-за недостатка денег или навыков для использования продукта

- Низкая маржа с одной продажи. Низкая цена продукта. Финансовая и операционная модели — новые для этого рынка

В микрокурсе про CI мы не будем погружаться в стратегию и управление инновациями, поэтому не будем погружаться в дизрапцию — ограничимся обзором. Но когда вы будете анализировать свои и смежные индустрии, обязательно оценивайте дизраптивный потенциал игроков.